Theo thống kê cho thấy chỉ trong 6 tháng đầu năm 2021, các ngân hàng đã phát hành đến hơn 68.000 tỷ đồng trái phiếu. Lãi suất trái phiếu ngân hàng gần bằng với lãi suất tiền gửi, có lúc thấp hơn. Vậy câu hỏi đặt ra là ai đã mua số lượng trái phiếu này? Cùng với ngân hàng thì bất động sản chính là ông vua đang nắm giữ ngôi vương phát hành nhiều trái phiếu nhất. Các doanh nghiệp có thể mua lại trái phiếu của nhau hay không? Hãy cùng theo dõi ngay bài viết sau đây của otoolecpa để biết thêm chi tiết.

Doanh nghiệp phát hành trái phiếu nhiều nhất

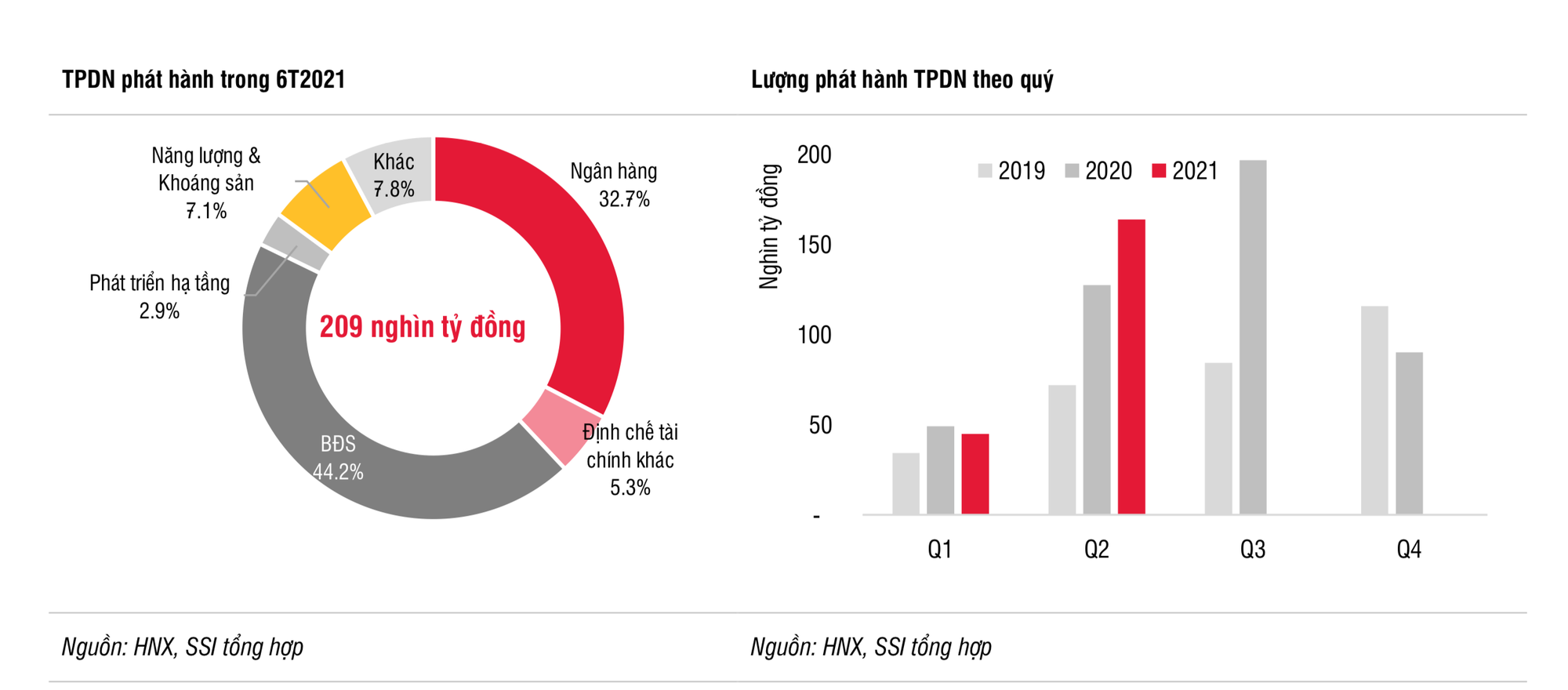

Theo báo cáo thị trường trái phiếu doanh nghiệp (TPDN) của Bộ phận phân tích chứng khoán SSI (SSI Research), trong quý 2/2021, các doanh nghiệp phát hành 164 nghìn tỷ đồng trái phiếu, gấp 3,66 lần lượng phát hành trong quý 1/2021 và tăng 28,7% so với cùng kỳ năm 2020.

Các NHTM là tổ chức phát hành nhiều nhất trong quý 2/2021, tổng cộng 67 nghìn tỷ đồng (tăng 41% so với cùng kỳ và chiếm 41% tổng lượng phát hành trong quý). Nếu loại trừ trái phiếu ngân hàng, tổng lượng TPDN phát hành quý 2/2021 là 97 nghìn tỷ đồng, vẫn tăng 21% so với cùng kỳ.

Tính chung nửa đầu năm 2021, tổng lượng TPDN phát hành toàn thị trường là 208,9 nghìn tỷ đồng, tăng 18,3% so với cùng kỳ 2020. Quán quân phát hành vẫn là các doanh nghiệp bất động sản (92,3 nghìn tỷ đồng – chiếm 44,2%); sau đó đến các ngân hàng (68,2 nghìn tỷ đồng – chiếm 32,7%); năng lượng và khoáng sản (14,8 nghìn tỷ đồng – chiếm 7,1%); định chế tài chính phi ngân hàng (11,2 nghìn tỷ đồng – chiếm 5,4%); phát triển hạ tầng (6 nghìn tỷ đồng – chiếm 2,9%); và các doanh nghiệp khác.

Trái phiếu ngân hàng có lãi suất cao hơn tiền gửi

Trái phiếu ngân hàng có lãi suất phát hành khá sát với lãi suất tiền gửi nên nhà đầu tư (NĐT) thông thường cũng ít tìm đến trái phiếu ngân hàng ngoại trừ các trái phiếu tăng vốn cấp 2 có lãi suất cao hơn hẳn lãi suất tiền gửi.

Trong khi đó, lãi suất phát hành bình quân của các TPDN đã loại trừ trái phiếu ngân hàng trong quý 2/2021 là 9,95% – giảm 33bps so với quý 1/2021. Dù lãi suất phát hành TPDN nằm trong xu hướng giảm từ quý 3/2020 đến nay nhưng rất nhỏ so với mức giảm sâu của lãi suất tiền gửi. Chênh lệch giữa lãi suất phát hành TPDN và lãi suất tiền gửi giữ ở mức cao khiến thị trường TPDN tiếp tục tăng trưởng mạnh mẽ trong nửa đầu năm 2021.

Ai đã mua 68.000 tỷ trái phiếu ngân hàng?

Trong nửa đầu năm 2021, các nhà đầu tư (NĐT) cá nhân mua gần 11 nghìn tỷ trên thị trường sơ cấp, tập trung vào trái phiếu BĐS, ngân hàng và định chế tài chính phi ngân hàng. Lượng mua này chỉ bằng 47% lượng các NĐT cá nhân đã mua trong cùng kỳ 2020 và không phải bất ngờ khi quy định NĐT trái phiếu doanh nghiệp phải là NĐT chứng khoán chuyên nghiệp có hiệu lực.

Có tới 55,6% lượng TPDN phát hành là do các ngân hàng và CTCK nắm giữ. Cụ thể, các NHTM mua vào 44,4 nghìn tỷ đồng, chiếm 21,3%; các CTCK mua 71,7 nghìn tỷ đồng, chiếm 34,4%. Tổng vốn chủ sở hữu của các CTCK tại 31/12/2020 chỉ khoảng 93 nghìn tỷ đồng nên nhiều khả năng CTCK chỉ đứng tên mua TPDN trên sơ cấp, nắm giữ ngắn hạn và nhanh chóng phân phối lại cho các nhà đầu tư khác.

Các tổ chức trong nước khác mua 50,8 nghìn tỷ đồng. Chiếm 24,3% bao gồm các công ty bảo hiểm, các quỹ đầu tư chứng khoán. Đáng chú ý, SSI nhận định, các NHTM chủ yếu là bán chéo trái phiếu cho nhau. Cụ thể, 6 tháng đầu năm 2021, 15 NHTM phát hành 68,2 nghìn tỷ đồng trái phiếu. Với kỳ hạn bình quân 3,37 năm và lãi suất bình quân 4,3%/năm.

Các ngân hàng đang bán chéo cho nhau

NĐT mua trái phiếu ngân hàng gồm các ngân hàng (17,8 nghìn tỷ đồng, chiếm 26%). CTCK (38,3 nghìn tỷ đồng, chiếm 56%). Tổ chức trong nước (10,1 nghìn tỷ đồng, chiếm 15%) và cá nhân (2 nghìn tỷ đồng, chiếm 3%). Các NĐT cá nhân chỉ mua các trái phiếu tăng vốn cấp 2 có kỳ hạn dài (7-15 năm). Hầu hết có lãi suất thả nổi, năm đầu dao động từ 6,2% đến 7,9%/năm. Các trái phiếu này thường kèm theo quyền mua lại trước hạn của tổ chức phát hành sau 2-5 năm (hoặc 10 năm với trái phiếu 15 năm). Nếu không thực hiện lãi suất các kỳ cuối sẽ tăng rất cao.

Có 56,6 nghìn tỷ đồng, chiếm 83% tổng trái phiếu ngân hàng phát hành nửa đầu năm 2021. Là kỳ hạn 2-3 năm có lãi suất cố định từ 3,0-4,2%/năm, trả lãi hàng năm. Là mức lãi suất thấp hơn hẳn lãi suất tiền gửi ngân hàng kỳ hạn 12 tháng trả sau (5,6-6%/năm). Gần như toàn bộ số trái phiếu này được mua bởi các ngân hàng và công ty chứng khoán.

Theo quy định tại Thông tư 34/2013/TT-NHNN, TCTD không được mua trái phiếu phát hành trên sơ cấp của TCTD khác. Nên các CTCK thường đứng ra làm trung gian. Mua trái phiếu ngân hàng trên sơ cấp sau đó bán lại cho các TCTD khác. Tuy vậy, quy định này đã được gỡ bỏ tại Thông tư 01/2021/TT-NHNN nên các NHTM đã có thể trực tiếp mua chéo trái phiếu của nhau. Trên sơ cấp từ ngày thông tư có hiệu lực là 17/5/2021 đến nay.

Cố phiếu vẫn được dùng khá nhiều để làm TSĐB

Loại trừ các trái phiếu ngân hàng và định chế tài chính khác hầu hết là không có tài sản đảm bảo. Các TPDN còn lại được phát hành trong nửa đầu năm 2021 có 18,6% được bảo đảm bằng BĐS. 11% được đảm bảo bằng tài sản; 33% được đảm bảo bằng một phần tài sản/bất động sản và một phần là cổ phiếu. 9,3% được đảm bảo hoàn toàn bằng cổ phiếu và 28% là không có tài sản đảm bảo.

Có 29 nghìn tỉ đồng trái phiếu BĐS được đảm bảo hoàn toàn bằng cổ phiếu hoặc không có tài sản đảm bảo. Nếu tính cả các trái phiếu BĐS được đảm bảo một phần bằng cổ phiếu. Con số này là gần 60 nghìn tỉ đồng – chiếm 64% tổng lượng trái phiếu BĐS phát hành 6T2021.